Le 4 septembre 2024, les bons d'État belges arrivent à échéance, ouvrant ainsi de nouvelles opportunités pour divers types d'investissements. Cette échéance représente un moment clé pour les investisseurs cherchant à réallouer leurs actifs vers d’autres options comme l'or. Alors que les marchés mondiaux présentent des risques croissants, cet article examine pourquoi l'or physique demeure une option d'investissement indispensable dans tous les portefeuilles. Nous analyserons également à la fin de l’article, les recommandations de la littérature financière concernant la proportion optimale d'or à inclure dans votre portefeuille, ainsi qu’un cas pratique d’investissement dans l’or physique.

Dans un monde où les fluctuations économiques et les incertitudes politiques deviennent la norme, l'or continue de briller en tant que symbole de stabilité et de sécurité. Il demeure une valeur refuge incontournable pour les investisseurs à la recherche de protection contre l'inflation et la dévaluation des monnaies. Investir dans l'or n'est pas seulement une question de préservation de la richesse ; c'est également une stratégie diversifiée qui peut offrir des avantages tangibles dans n'importe quel portefeuille .

1. Un portefeuille plus diversifié

L’or est un important outil de diversification dans un portefeuille d’investissement. Il est connu pour sa corrélation souvent faible ou négative avec les actions. En d'autres termes, lorsque les marchés boursiers connaissent une baisse, l'or tend à conserver, voire augmenter sa valeur. Cette caractéristique permet de réduire la volatilité globale d'un portefeuille surtout quand il est composé d’une grande proportion d'actions. Intégrer l'or dans un portefeuille d'investissement contribue à une meilleure diversification, améliorant ainsi le rapport risque-rendement global.

Le graphique ci-dessous illustre la faible corrélation entre l'or et divers actifs financiers sur différentes périodes (5, 10, 20 et 30 ans), soulignant son rôle clé dans la diversification du portefeuille.

Figure 1. L’or a une corrélation faible avec les autres classes d’actifs

Source : Sprott. "How Much Gold Should I Own in My Portfolio?" June 26, 2023.

Un autre moyen de diversifier son portefeuille réside dans la dimension physique de l'or, un attribut non partagé par beaucoup d'autres actifs. L'or, reconnu pour sa valeur intrinsèque due à sa rareté et à sa demande constante, a été utilisé depuis de longue date comme monnaie, ce qui lui confère une confiance notable. À la différence des actifs financiers ou numériques, l'or est à l'abri du piratage ou des destructions causés par des failles technologiques. Il opère également en dehors des systèmes financiers et bancaires, protégeant sa valeur contre les faillites bancaires et les crises financières. De plus, sa densité et sa grande valeur par unité de poids facilite son transport et son stockage. Enfin, le risque de contrepartie est limité avec l'or physique : en le possédant directement, sa valeur ne dépend pas de la capacité d’une autre partie à remplir une obligation, ce qui renforce sa fiabilité en tant qu'investissement.

2. Rendement historique

Depuis que les États-Unis ont mis fin au système de l'étalon-or en 1971, le prix de l'or a montré une croissance continue comme l’illustre le graphique ci-dessous. De plus, au cours des deux dernières décennies, l'or a souvent surperformé de nombreuses autres classes d'actifs majeurs. Par exemple, les bons du Trésor américain (U.S. Bonds) ont offert un rendement moyen annuel de 3,99 % sur la période 1999-2022, tandis à l'or qui a généré un rendement annuel moyen de 8,36 %.

En ce qui concerne les bons d’État belges, le dernier bon d’un an émis en juin 2024 offrait un rendement brut de 3.2%. Après précompte mobilier, le rendement net s’établit à 2.24%, ce qui met en évidence que l’or un choix plus intéressant.

Figure 2. L'or a surperformé les autres classes d'actifs (1999-2022)

Source : Sprott. "How Much Gold Should I Own in My Portfolio?" June 26, 2023.

De plus, le magazine économique Trends-Tendances du 25 juillet 2024 souligne que "depuis le 1er janvier 2000, un investissement dans l'or a rapporté beaucoup plus qu'un investissement dans le S&P500". Cette affirmation met en lumière la robustesse de l'or en tant qu'actif performant sur le long terme.

3. Protection contre l’inflation

L'or est reconnu pour sa capacité à protéger contre l'inflation. Contrairement à de nombreux autres actifs financiers qui sont influencés négativement par des variables macroéconomiques telles l'inflation et les taux d'intérêt, l'or conserve sa valeur même en période de fluctuation économique. Des études montrent que l'or offre une couverture contre l'inflation à la fois à court et à long terme. Lorsque les monnaies traditionnelles perdent de leur pouvoir d'achat en raison de la hausse des prix, l'or demeure stable, offrant ainsi une protection contre l'érosion du capital.

4. Protection le risque systématique

L'or est souvent considéré comme une valeur refuge, ce qui en fait un actif intéressant en période de stress financier et de baisse des marchés boursiers. Lorsque les actions et autres actifs financiers subissent des pertes dues au risque systématique – les risques attribué à la volatilité du marché affectant tous les secteurs simultanément – l'or tend à conserver, voire augmenter sa valeur. En intégrant l'or dans un portefeuille, les investisseurs peuvent réduire leur exposition à ces pertes généralisées.

Le graphique ci-dessous montre que, lors de diverses crises économiques et politiques entre 2007 et 2023, l'or a souvent surpassé les actions et les obligations américaines, confirmant son rôle de valeur refuge en période d'instabilité.

Figure 3. L'or est une valeur refuge en cas d'instabilité économique et politique

Source : Sprott. "How Much Gold Should I Own in My Portfolio?" June 26, 2023.

5. Un portefeuille moins risqué et plus stable

L'or contribue à améliorer la performance ajustée au risque d'un portefeuille d'investissement, c’est-à-dire qu’il contribue à réduire le risque global du portefeuille tout en maintenant un rendement attendu optimal.

De plus, la stabilité de l’or permet de maintenir un portefeuille dynamique avec un ratio de Sharpe [AS4] compétitif (un indicateur clé mesurant la rentabilité d’un portefeuille en fonction du risque pris) ce qui réduit le besoin de rééquilibrages fréquents. En somme, intégrer l'or dans un portefeuille contribue à stabiliser ses performances, limitant ainsi la nécessité de réajustements réguliers.

6. Une plus haute liquidité

L'or dispose d'un marché très liquide qui permet aux investisseurs de convertir rapidement et efficacement leurs avoirs en or en cash, ce qui est un avantage comparé à d'autres commodités.

Allocation optimale de l’or

Pour les investisseurs désireux de diversifier leur portefeuille en y intégrant de l'or, mais incertains quant à la proportion adéquate à allouer, il existe des recommandations claires provenant de la littérature scientifique. Il est généralement conseillé de consacrer entre 5 % et 20 % du portefeuille à ce métal. Ce pourcentage variera naturellement en fonction des autres classes d'actifs détenues dans un portefeuille et de la stratégie d’investissement que vous suivez.

En allouant environ 10 % de votre portefeuille à l'or, vous pouvez réduire le risque global tout en préservant les rendements attendus. Cette stratégie tire profit des avantages de diversification que l'or offre, aidant à stabiliser le portefeuille face aux fluctuations des autres actifs et améliorant ainsi le rapport risque-rendement global.

Exemple concret d'investissement dans l'or

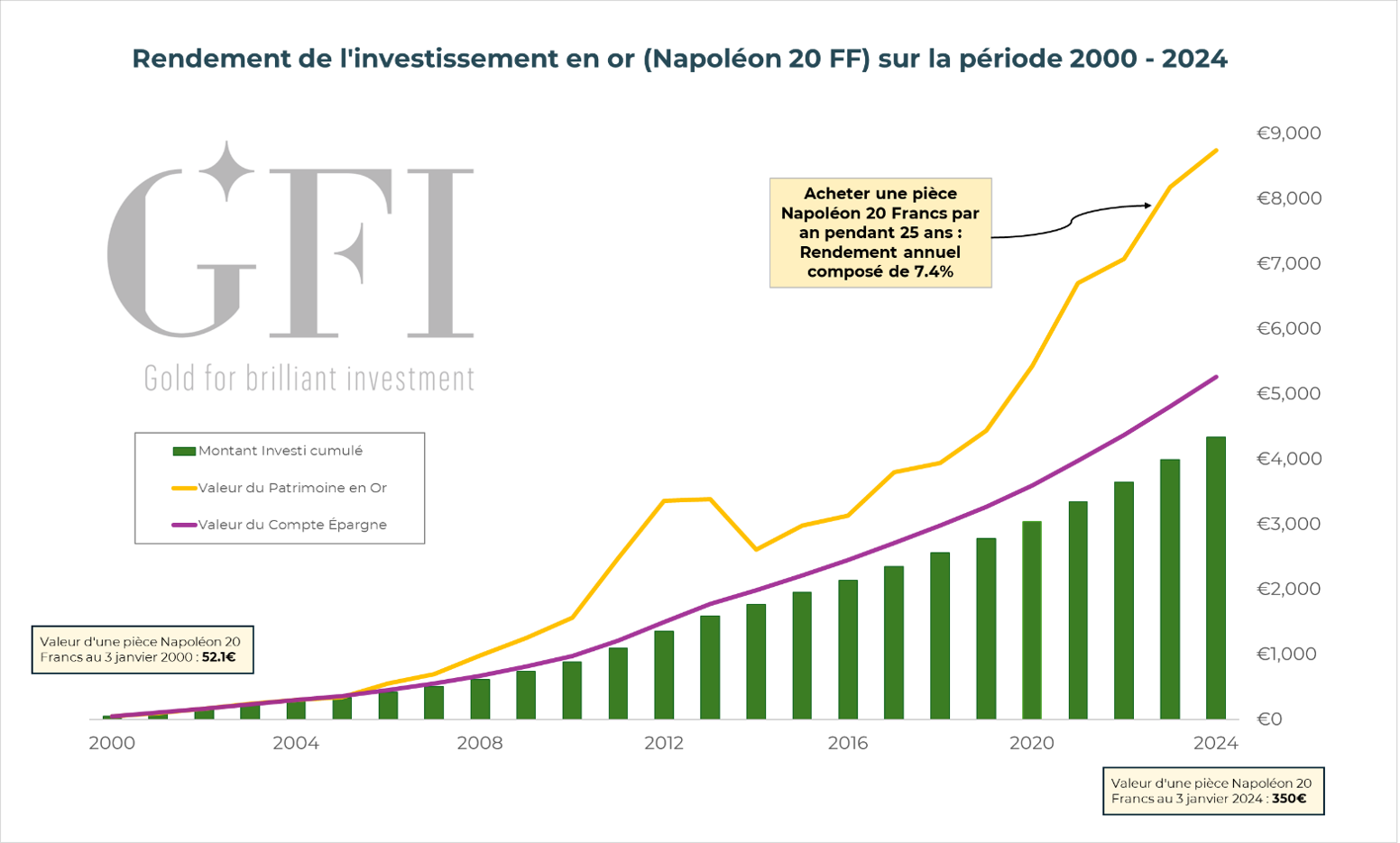

Pour illustrer un cas pratique de l'investissement dans l'or, considérons un scénario où un investisseur achète une pièce Napoléon de 20 francs chaque année, de janvier 2000 à janvier 2024.

Sur cette période de 25 ans, l'investisseur aurait accumulé 25 pièces, pour un investissement total de 4.344 euros. Comparons cette stratégie à deux autres scénarii : placer cette somme dans un compte d'épargne avec un taux annuel de 2 %, et investir l'intégralité dans l'or.

1. Compte d'épargne : Avec un taux annuel de 2 %, le capital aurait atteint environ 5.263 euros en janvier 2024.

2. Investissement dans l'or : En ayant investi l'intégralité dans l'or, la valeur de ce portefeuille serait d'environ 8.750 euros, ce qui correspond à un taux de rendement interne de 7,4 %.

Il est également intéressant de noter qu'au 16 juillet 2024, lorsque l'or a atteint un nouveau record, la valeur de ce patrimoine aurait été estimée à 10.500 euros.